先日、副業をされている方の

申告する際の所得区分が変更になるかもしれない

改正案が公表されたことを紹介しました。

興味がある方は、以下のリンクを参照下さい。

副業の申告について改正案の発表 – 【広島の税理士】スエナガのブログ (komachi-kaikei.com)

今回は、既に令和4年分確定申告において

改正となる項目を紹介します。

改正の内容

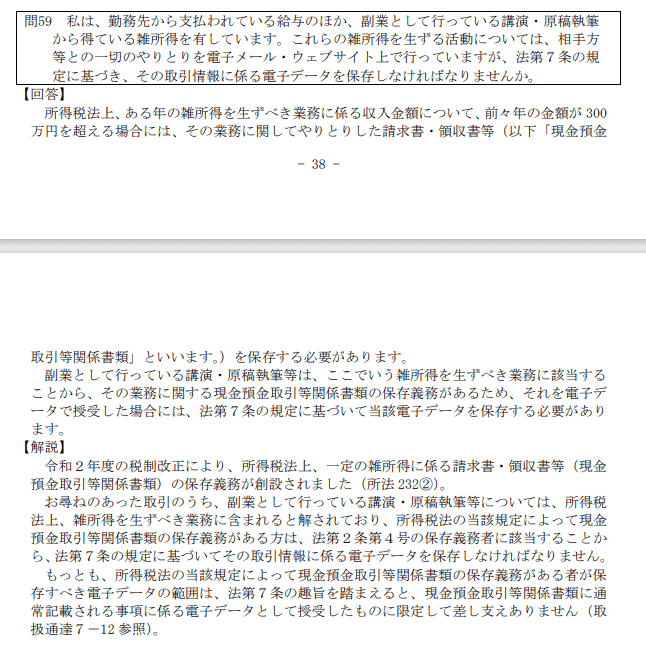

令和4年分以後の所得税において、業務に係る雑所得を有する場合で、その年の前々年分の業務に係る雑所得の収入金額が300万円を超える方は、現金預金取引等関係書類を保存する必要があります。

(注)「現金預金取引等書類」とは、居住者等が上記の業務に関して作成し、または受領した請求書、領収書その他これらに類する書類(自己の作成したこれらの書類でその写しのあるものは、その写しを含みます。)のうち、現金の収受もしくは払出しまたは預貯金の預入もしくは引出しに際して作成されたものをいいます。

国税庁ホームページより

内容は、「業務に係る雑所得」がある方で

2年前の売上が300万円を超えている場合は、

請求書や領収書を保存しておかなければいけない

ということです。

あくまでも、2年前の売上が300万円超か否かで

判断しますので、そこは間違いのないよう

気を付けましょう。

令和4年分の確定申告の場合は、

令和2年分の売上金額に注目するという事になります。

なお、300万円以下の場合は、

以下のように記載されています。

その年の前々年分の収入金額が300万円以下である方は、業務に係る雑所得の金額の計算上総収入金額および必要経費に算入すべき金額は、その年において収入した金額および支出した費用の額とすることができます(いわゆる現金主義の特例)。ただし、この特例を受けるには、確定申告書にこの特例を受ける旨を記載しなければなりません。

国税庁ホームページより

2年前の売上が300万円以下の場合、

現金主義での集計でもいいと紹介されています。

具体的には、実際に入金のあった日に売上に計上し

支出した日に必要経費に計上する

方法が認められるという事です。

事前に手続きが必要ですので、

検討する場合は、

事前に確認しましょう。

もし、当てはまる方は、

今年の1月以降の請求書や領収書が

ちゃんと残っているか確認しましょう。

もし紛失等があれば、

早めに対処しましょう。

もう一つ注意する事

もし副業されている方で

請求書や領収書をメールなどで受領して

ペーパーレスにされている方もいるかと思います。

この場合、電子帳簿保存法の

「電子取引」に該当することになり、

電子データのまま保存することが原則となります。

具体的には、以下を参照下さい。

あと1年半!電子取引への対応 – 【広島の税理士】スエナガのブログ (komachi-kaikei.com)

実際の保存する場合は、

ただ保存しただけではダメで

検索ができるようにしておかなければならず、

どのように保存するかの検討が、

非常に重要となります。

ただし、電子データでの保存ができない場合は、

令和5年12月31日までに受領した書類については、

紙に印刷して保存しておいても認められます。

しかし、紛失はどのような理由でも

認められることはありませんので、

ちゃんと残っているか、確認しましょう。

以下の国税庁サイトでも

保存が必要であることが紹介されておりますので、

ご確認下さい。

0022006-083_06.pdf (nta.go.jp)

まとめ

今回は、副業をされている方(雑所得が生じている方)の

令和4年分確定申告に

影響のある改正点を紹介しました。

ご存じなく、すでに8ヶ月経過してしまった方は

まだ間に合いますので、

請求書などを確認し、

漏れのないようにしましょう。

.jpeg)