前回はフリーランスエンジニアの

売上計上について、

ご紹介しましたが、

今回は必要経費について考えてみます。

ご参考になれば、うれしく思います。

必要経費の範囲

それでは、フリーランスエンジニアの

必要経費として想定される項目を

ひとつづつ見ていきましょう。

パソコン

何といっても、フリーランスエンジニアにとって

パソコンは命とも言えます。

かなり高い性能を求めることも

多いと思われますので、

価格もそれなりに高額になるかと思います。

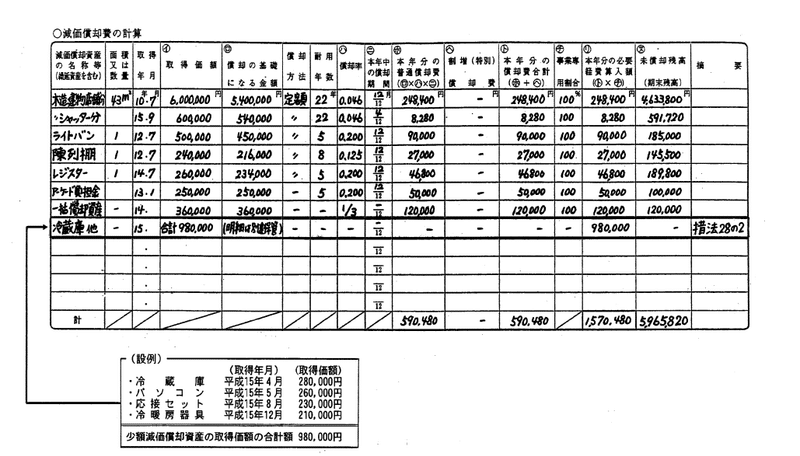

基本的には、減価償却費として

数年間に渡って必要経費に算入していくことになります。

減価償却費の関連記事は、以下で解説しております。

固定資産を取得した時 – スエナガ会計ホームページ固定資産を取得した時固定資産を取得した時 | スエナガ会計ホームページ会計処理をする際に固定資産に計上しなければいけないものと費用処理ができるものとに区分しなければならず、迷うこと会計処理をすwww.komachi-kaikei.com

ここで、一つ覚えておきたいのは、

購入価額30万円未満の場合に

全額必要経費に算入できる制度です。

「中小企業者の少額減価償却資産の取得価額の必要経費算入の 特例制度」を適用する場合の明細書の添付について |国税庁www.nta.go.jp

こちらの制度を使用すると、

30万円未満の資産は、一括で必要経費算入できます。

ただし、「青色申告」であることが要件です。

こちらは注意して下さい。

ソフトウェア

プログラミングを行う場合、

CAD等のソフトウェアも必要となります。

こちらも先程と同様に、

基本的には「減価償却費」になります。

ソフトウェアについても、

先程の30万円未満の規定が使用できますので、

上手に利用しましょう。

なお、30万円未満の特例は、

上限が年間300万円までとなります。

こちらも、1年で300万円を超えないよう

注意が必要です。

通信費

インターネットに接続して

業務を行う事も多いかと思います。

その際の通信費・電気代については、

業務に使用していますので、

必要経費に算入できます。

フリーランスの経費按分の方法 – スエナガ会計ホームページフリーランスの経費按分の方法フリーランスの経費按分の方法 | スエナガ会計ホームページもうすぐ始まる確定申告に伴い、準備を始められているフリーランスの方も多いかと思いますが、その中で悩ましいものの今年も確定申www.komachi-kaikei.com

ここで、注意が必要なのは、

自宅兼事務所で業務を行っている場合は、

どうしてもプライベートで使用して部分が

発生しているかと考えられます。

全額必要経費に算入したくなるでしょうが、

ここは合理的に割合を算定し、

適正な金額を必要経費に算入するようにしましょう。

家賃

業務を行う事務所として使用している場合、

その賃料も必要経費です。

自宅兼事務所の場合も

面積割合により、

合理的に算出するようにしましょう。

消耗品

業務に使用する消耗品や事務用品も

もちろん必要経費になります。

レシートや領収証は

なくさず保管しましょう。

旅費

打ち合わせや納品等で

外出することもあると思います。

その際の旅費や交通費も

当然、必要経費です。

公共交通機関では、領収証が

発行されませんので、

出金伝票等で利用目的・日時等を

記載し、記録として残しておきましょう。

外注費

業務によっては、

一部を外注に出すことも考えられます。

必要経費に算入することに問題は

ありませんが、一つ確認が必要です。

源泉徴収が必要なケースがあります。

この場合、外注に出した側が

源泉徴収する必要がありますので、

事前に確認が重要です。

交際費

業務を行う場合に、

発注者側と会食することもあるかと思います。

こちらも交際費として必要経費に算入できます。

ちゃんと、記録を残しておきましょう。

ただし、あまりにも回数が多いと

プライベートも混ざっているのではないかと

怪しまれます。

税務調査で怪しまれないよう、

記録(日付・場所・誰と等)

を残しておきましょう。

経費はどこまで認められるのか

業務で利用する経費は、

堂々と必要経費に計上すればいいですが、

ある程度の目安もあります。

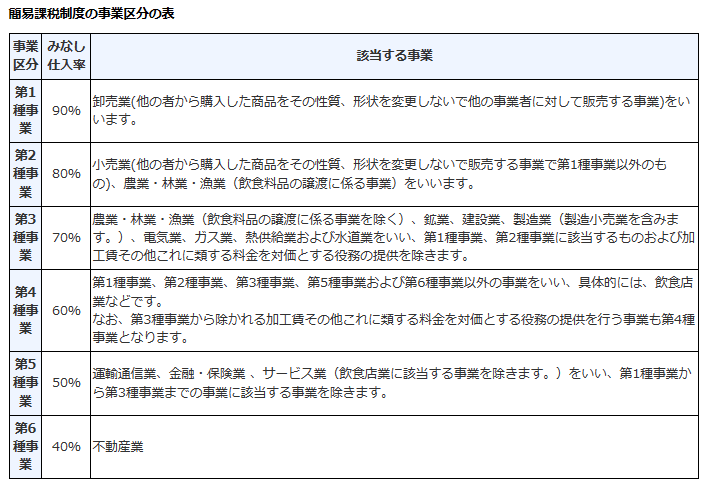

ここで一つ参考になるのが、

簡易課税のみなし仕入率です。

こちらは、国税庁が定めている

消費税の簡易課税制度といい、

業種によって、この位の「課税仕入れ」が

発生するであろう率となります。

簡易課税の事業区分について(フローチャート)|国税庁www.nta.go.jp

あくまでも、目安ですので

各個人個人の状況により率は異なってきますので

目安として考えてもらえればいいです。

エンジニアの場合、

サービス業の第5種事業の50%に

該当することがほとんどです。

そうすると、収入に占める経費の割合が

50%前後になるという事です。

普通に考えると、

サービス業は仕入れなどの原価がなく

人件費にあたる部分が多いので、

フリーランスで業務を行っている場合、

大体50%位に経費が抑えられていないと

生活費をどのようにねん出しているのか

という事になります。

目安ではありますが、

大きく乖離していないか

意識するようにしましょう。

考えたい制度

先程見ましたように、

経費としては、約50%が目安で、

決して多くはないかと思います。

まず、最優先で考えたいのが

青色申告特別控除の65万円を

積極的に活用することです。

仮に年間1,000万円の売上であれば、

65万円控除を受けることで

6.5%の利益率を圧縮することができます。

要は、必要経費に算入できるけど、

現金は支出されない経費です。

積極的に活用し、

お金が残る仕組みを考えましょう。

青色申告特別控除(65万円)の受け方 – スエナガ会計ホームページ青色申告特別控除(65万円)の受け方青色申告特別控除(65万円)の受け方 | スエナガ会計ホームページ確定申告が本格化したこの時期ですが、不動産の賃貸を行っている方や事業をやっている方の中には、青色申告にしようかフリーランスwww.komachi-kaikei.com

まとめ

今回は、フリーランスエンジニアの

必要経費について、

ケース別に考えてみました。

それぞれの経費について、

注意すべき事項も記載しましたが、

何より一番大事なのが

「業務にどのように必要になるのか」です。

ここが説明できるか否かで

大きく異なります。

税務調査であらぬ疑いかけられぬよう

日頃から記録を残しておくことが

後々、重要となってきます。

次回は、フリーランスエンジニアの

インボイスについて、考えていきます。

弊社では、

日々の会計処理から税務の相談まで

承っております。

お気軽に、こちらのお問い合わせより

ご連絡を下さい。