事業承継税制を適用した場合、

株式が移転すれば「はい終わり」ではなく、

その後の要件も持たす必要があります。

意外と、その後の要件の方が

面倒くさかったりするんですが、

今回は、こちらのニュースより

事業承継税制のその後を紹介します。

ジャニーズ問題、相続税でも注目 納税猶予が補償に影響 – 日本経済新聞故ジャニー喜多川元社長による性加害問題で揺れるジャニーズ事務所が、相続税の面からも注目されている。先代から承継した株式の相www.nikkei.com

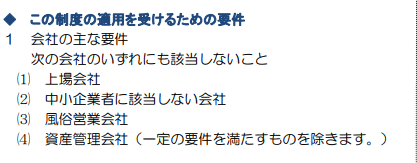

事業承継税制適用の要件

事業承継税制を適用する場合、

厳格な要件に該当する必要があります。

主な要件は、上図の通り、

・会社の要件

・後継者の要件

・先代経営者の要件

があります。

その後、相続税や贈与税の申告書と

所定の書類を提出すれば、

本来納めるべき相続税や贈与税が

当面の間猶予されます。

そうなんです、「免除」ではなく

「猶予」です。

平たく言えば、

「今は納めなくていいです」

と言っているだけです。

そう、この「今は」が

実は曲者なんです。

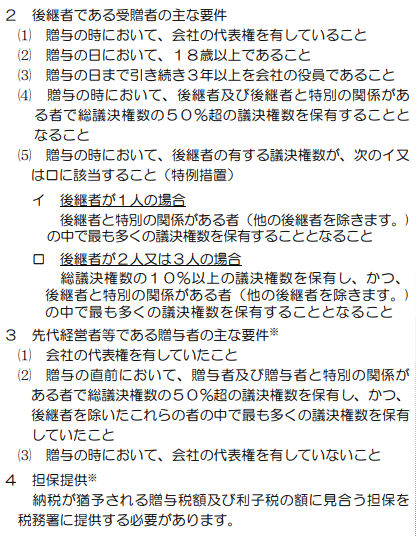

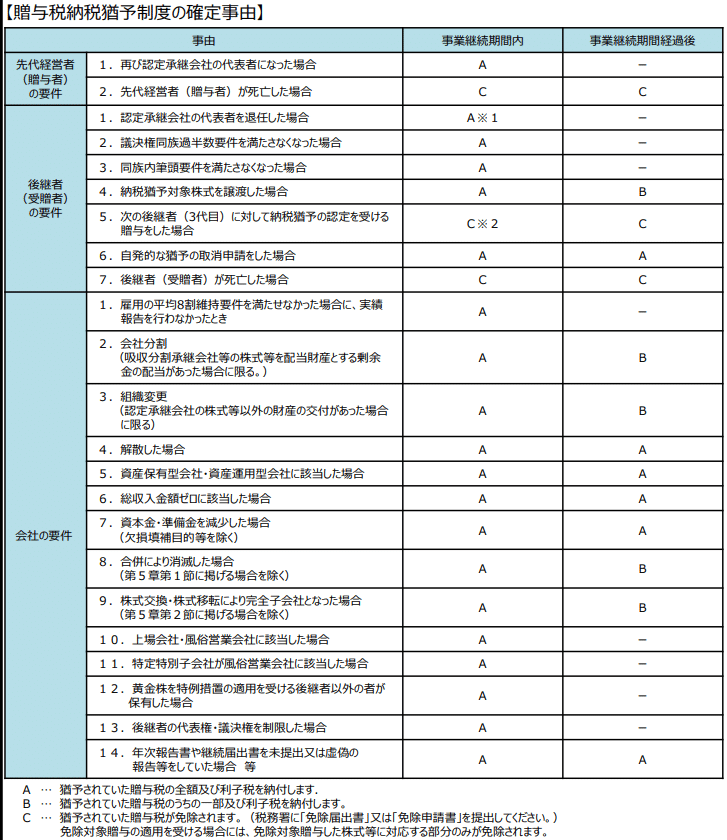

じゃあ、納めるようになる場合とは?

では、その後どうなるのかというと

・要件を満たし続け、いずれ免除になる

・要件を満たさず、納税する

の二つになります。

その納税となる理由がこちらです。

先程と同じように

・会社の要件

・後継者の要件

・先代経営者の要件

について、満たさなくなった場合です。

主なものを見ていきます。

【先代経営者】

・代表に復帰した

【後継者】

・代表者を退任した

・株式を譲渡した

【会社】

・解散した

・資本金や準備金を減らした

・合併等が行われた

・年次報告書等の未提出及び虚偽報告

なお、上記の図の

左側「事業承継期間内」が5年間で

右側が5年経過後となります。

ご覧のように、

後継者が5年経過するまでに

・代表者でなくなったり

・株式を1株でも売ったり

すると、納税が必要となります。

しかも、図を見ると「A」となっていますので、

その税額の全額の納税が必要です。

今回のケースの問題は?

今回のケース、

社長と副社長が交代したのに

なぜか不自然に代表取締役で残っています。

この税制を適用しているので、

辞めたくても辞められない事情があるからです。

そして次に、

少しでもお金を作る為に

株式を売ろうとしても

5年間は売ることができません。

こちらも、もし1株でも売ってしまうと

納税が必要となってしまうからです。

ジャニーズ事務所の株価ですので、

非上場企業とはいえ

数十億円から数百億円はするかと思われます。

その株式に対する税金ですから

数億円から数十億円規模にはなることは

簡単に想像できます。

とても、一人で納税できる金額では

ないかと思いますので、

要件を是が非でも継続する

という方針かと思われます。

財源の確保

補償をするには、財源の確保が

必須となりますが、

株式を移転できないとなると

手持ち資金かその他の資産を売却など

で確保していくことになり、

選択肢が狭まります。

また、会社としても

株式の移転ができないので

合併等の組織再編もできません。

よって、財源の確保の方法は

かなり限定的となり、

手元資金が厚くなければ

財務状況が急激に悪化することも考えられます。

まとめ

今回は、事業承継税制を適用した後も

継続して要件を満たしておく必要性について

紹介しました。

ご覧頂いたように、

事業承継税制は、かなり長い期間

要件を満たしておく必要があり、

使いにくい税制と言われています。

今回のように不測の事態になると

会社の選択肢を狭め、

却って会社を苦しめることもあり得ます。

適用する際は、

長期的な視点で考え

不測の事態にも融通が利きにくい

ことも踏まえて検討する必要があります。