一昨日をもって、2022年分の

確定申告が終了しました。

今年、確定申告をされた方、

お疲れ様でした。

今年、確定申告において、

課題が見付かった方は、

忘れないうちに、来年の確定申告の為に

対策を行うようにしましょう。

そこで、今回は

フリーランスの場合、

必ず確定申告が必要なのか?

を紹介していこうと思います。

確定申告が必要な人

それでは、確定申告が必要な人ですが、

国税庁のホームページでは、

以下の通り解説されています。

フリーランスの場合、

主に「事業所得」となりますので、

以下により計算した結果が

いくらになるかにより

申告の要否が決定します。

次の計算において残額がある

国税庁ホームページより

(計算)

1 各種の所得の合計額(譲渡所得や山林所得を含む。)から、所得控除を差し引いて、課税される所得金額を求めます。

2 課税される所得金額に所得税の税率を乗じて、所得税額を求めます。

3 所得税額から、配当控除額を差し引きます。

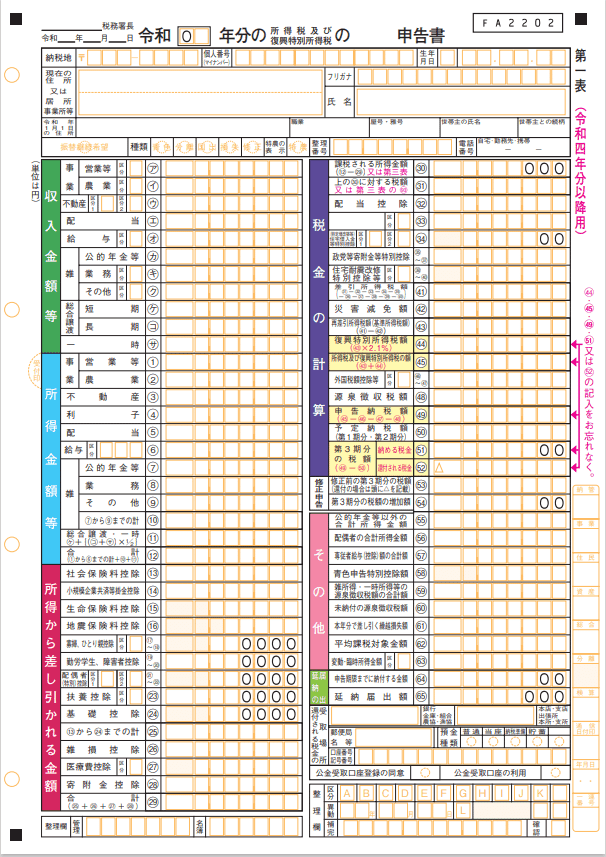

それでは、以下の申告書を使って

どこの箇所の事を言っているのか

解説していきます。

各種の所得の合計額から、所得控除を差し引いて、課税される所得金額を求めます。

こちらの計算、申告書上では

「12」-「29」

のことを指しています。

まず、「12」ですが

所得を計算する欄です。

フリーランスの場合、

事業における収入から

必要経費を差し引いた「利益」

部分という事になります。

次の所得控除ですが、

よく知られる「社会保険料控除」や

「医療費控除」などの合計額

になります。

フリーランスの場合、

国民健康保険や国民年金、

iDeCoの掛金なども

こちらの所得控除になります。

課税される所得金額に所得税の税率を乗じて、所得税額を求めます

次は、所得税額を求めます。

申告書上では、「31」の数値です。

先程の「12」-「29」の結果を

「30」に転記し、

「31」で所得税率を乗じて

所得税額を求めます。

「31」=「30」×所得税率

となります。

所得税額から、配当控除額を差し引きます

最後に、「31」の所得税額から

配当控除を差し引きます。

まず、配当控除ですが、

こちらは「株式」保有している方が

配当所得として確定申告をする場合、

適用される税額控除です。

よって、配当金がなければ

適用はありません。

確定申告が必要なのは?

結論的には、

「31」-「32」がプラス

になる場合が、確定申告が必要な人

という事になります。

目安として、所得金額が

所得控除である「基礎控除(24欄)」

の金額48万円以下なら

確定申告不要となります。

では、本当に確定申告をしなかった場合の

影響を考えていきます。

確定申告をしなかったら?

それでは、確定申告をしなかった場合ですが、

主に以下のような不都合が生じます。

・赤字の繰り越し

・所得証明書が発行されない

青色申告を適用している場合、

事業での赤字は、翌年以降3年間

繰り越すことが可能ですが、

繰越の手続きは、確定申告により行います。

よって、事業の赤字は

確定申告をしなければ、繰り越せません。

次に、所得証明書ですが、

住宅ローンを申し込みしたり、

自治体などの申請の際、

所得証明書の提出を求められることがあります。

当然ですが、確定申告書を

提出していなければ、

所得証明書は発行されません。

所得証明書が必要な方は、

または、近いうちに何らかの

申請が予定されている場合は、

後で手遅れにならないよう、

事前に検討しておきましょう。

まとめ

今回は、フリーランスの

確定申告の要否について紹介しました。

開業届を出して、

事業を始められたのであれば、

確定申告は必ず行うように

スケジュールをたてておきましょう。

会社員時代のように

会社が手続きを代行してくれるようなことは

独立してからは、ありません。

公的に証明できるものは、

確定申告のみだと思い、

遅れのないスケジュール管理が重要です。