前回のブログでは、

12/16に公表されました税制改正大綱のうち

電子取引に関する部分を解説しました。

今回は、同じく税制改正大綱より

今注目の「インボイス」について紹介します。

今回の改正では、

免税事業者のインボイス導入のハードルが

下げられる改正がほとんどです。

インボイスの判断を決め兼ねている方は、

お役立て頂けると幸いです。

インボイス改正の内容

では、税制改正大綱の全文は、

こちらになります。

https://partsa.nikkei.com/parts/ds/pdf/20221216/20221216.pdf

今回の改正についてですが、

大きく分けて以下の「三つ」です。

・小規模事業者の納付税額

・小規模事業者の一定のインボイス保存

・一定の返還インボイスの免除

それでは、次の章から解説していきます。

改正内容の解説

小規模事業者の納付税額

最初は、免税事業者が課税事業者になった場合の

消費税の納付税額の計算方法です。

以前でもブログでご紹介しました。

その際のブログは、こちらです。

インボイスの新たな負担軽減策 – スエナガ会計ホームページインボイスの新たな負担軽減策インボイスの新たな負担軽減策 | スエナガ会計ホームページ本日は、11月最終日。 本日11月30日は、税理士試験の合格発表の日でもあります。今年の試験で、5科目に到達しインボイス導www.komachi-kaikei.com

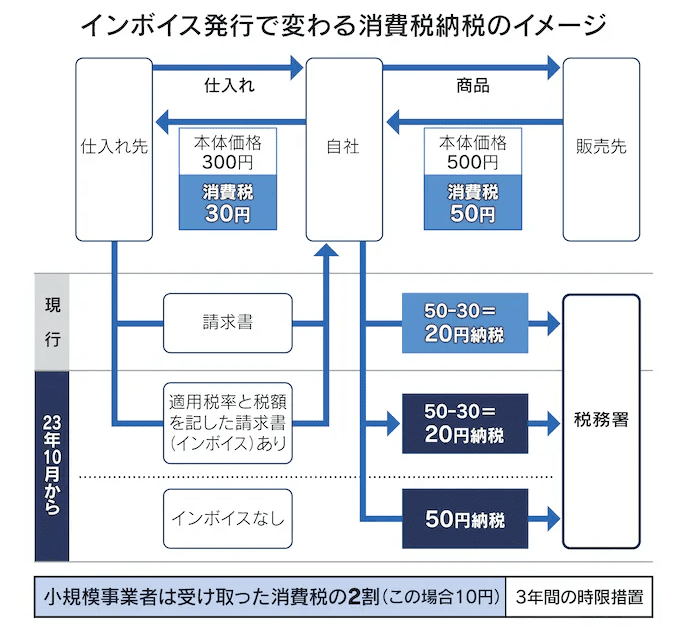

以下の例を見るとわかりやすいです。

こちらの図ですが、

真ん中が「自分自身」です。

仕入先より330円(消費税30円)仕入れて、

販売先へ550円(消費税50円)で売った

という例です。

現状の制度であれば、

売った時の消費税50円から

仕入時の消費税30円を引いて

20円を納付します。

インボイスの制度後は、

以下の判断を先の行う必要があります。

仕入先からもらった請求書がインボイスであるか否か

仕入先からもらった請求書がインボイスであれば、

今までと同じ20円を納付しますが、

インボイスでなかったら、

30円の引くことは認められず、

50円を納付することになります。

今回の改正では、

免税事業者から課税事業者になった場合は、

納付税額が10円(2割)になります。

こちらは、3年間のみの規定で

3年後からは通常に戻ります。

ですので、上記の例では、

「自社」が以前は免税事業者であれば、

3年間は2割の納税でよく、

「仕入先」も、以前は免税事業者であれば、

30円×2割の6円を納付します。

この改正で、

免税事業者の方は、

当面は、納税額の負担と申告書作成の事務負担は

軽減されることになります。

小規模事業者のインボイス保存

以下に該当する場合は、インボイスがなくても大丈夫になります。

・基準期間における課税売上高が1億円以下

・特定期間における課税売上高が5000万円以下

2年前の売上が1億円以下か

前年の6月までの売上が5,000万円以下の

場合となります。

判定する時期が「今年」ではない

ことに注意が必要です。

上記に該当する場合ですが、

支払金額が1万円未満の場合、

決められた事項が帳簿に記載されていれば

問題ないことになります。

(先程の例の、30円の控除が可能)

こちらも、6年間の暫定的な措置ですが、

一旦は、取引の都度、きっちりインボイスであるか否か

の判定を行わなくてもよくなります。

しかし、6年後にはこの規定はなくなりますので、

少しずつインボイスであるか否かのチェックを

行う体制を整えていく必要があります。

返還インボイスが不要

最後に、返還インボイスの規定も

改正が予定されています。

売掛金が入金される際に

「振込手数料」が引かれることがある

かと思います。

インボイス上では、

振込手数料相当額は、

売り手から買い手に対して値引きが行われた

と解釈されます。

この場合、売り手から買い手に対して

値引きをしたことの証明で

「返還インボイス」が必要になります。

今回の改定では、

税込金額1万円未満の場合は、

返還インボイスが不要となります。

実務での対応が困難なことに

配慮してもらえたのだと思いますが、

こちらの改正は、

事務処理上は、ありがたいかと思います。

こちらは、特に期間や

対象の売上規模などは示されていません。

免税事業者は何で判断する?

それでは、免税事業者で

どうするのか迷っている場合は、

以下を考えてみましょう。

・売上先が、事業者ばかりか

・売上先の事業者から、金額の値引き要請がありそうか

まず、売上先が「消費者」のみの場合、

特にインボイスは必要ないかと考えられます。

売上先が「事業者」の場合、

あなたが免税事業者のままだと

先の例の30円の控除が売上先はできなくなるので、

・値引き要請

・課税事業者になるよう要請

この2点を求められる可能性があります。

そうならないよう、

課税事業者になった場合と

免税事業者のままの場合を

それぞれシミュレーションしてみましょう。

その場合、向こう3年までと

3年後からのキャッシュフローを

シミュレーションし、判断するようにしましょう。

まとめ

今回は、税制改正大綱で

発表された「インボイス」の

改正案を紹介しました。

可能な限り、

課税事業者を選択した場合の

シミュレーションを行って、

売上先が困らないように

配慮することも重要かと思います。

早めに方針を決定し、

売上先に通知するようにしましょう。

弊社では、インボイスの相談も

承っております。

シミュレーションがうまくいかない場合や

判断に迷う場合は、こちらより

お問い合わせ下さい。

-120x68.jpeg)