今回は、相続が発生した場合に、

銀行から取り寄せる「残高証明書」について

必要性や注意点を紹介します。

そもそも、残高証明は必要なの?

相続税の申告の際に、相続人の方から

「通帳ではダメ?」

という質問をたまに受ける事があります。

原則として、残高証明は必要です。

それは、残高証明書が

「被相続人の全財産を明らかにし、正確な相続税申告を行う」

にあたって、必要不可欠な書類となるからです。

では、通帳だけではなぜだめなのか

を解説します。

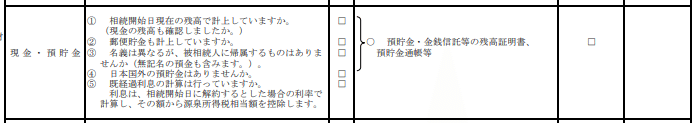

・通帳だけでは、亡くなられた方のすべての預金かどうかわからない

・既経過利息が含まれていない

相続税は、亡くなられた被相続人の

すべての財産を網羅する必要があります。

残念ながら、通帳だけではわかりません。

よって、残高証明書の発行を依頼する場合、

「名寄せ」も依頼することが重要です。

これにより、同銀行の他支店に口座がある場合、

残高証明書に合わせて記載されます。

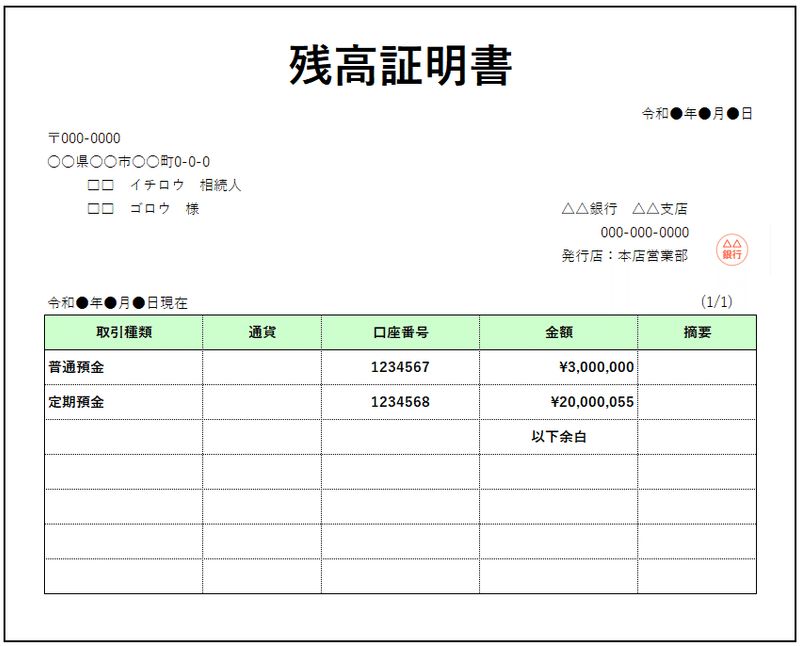

預金の財産評価とは?

次に、相続税を計算する際は、

預金をいくらで計算すればよいかは、

財産評価基本通達で決められています。

具体的には、以下となります。

(預貯金の評価)

203 預貯金の価額は、課税時期における預入高と同時期現在において解約するとした場合に既経過利子の額として支払を受けることができる金額から当該金額につき源泉徴収されるべき所得税の額に相当する金額を控除した金額との合計額によって評価する。

ただし、定期預金、定期郵便貯金及び定額郵便貯金以外の預貯金については、課税時期現在の既経過利子の額が少額なものに限り、同時期現在の預入高によって評価する。

この通達をわかりやすく

計算式にすると以下の通りです。

◆預貯金の評価

預入額+既経過利息(解約利息)-源泉所得税

◆預貯金の評価(定期預金等以外)

預入額

ここで注意が必要なのは、

亡くなった日の残高ではない

という事です。

実際には、亡くなった日に解約したと

仮定した場合にもらえる利息

を加える必要があります。

このような、利息計算からも

残高証明書は必要となります。

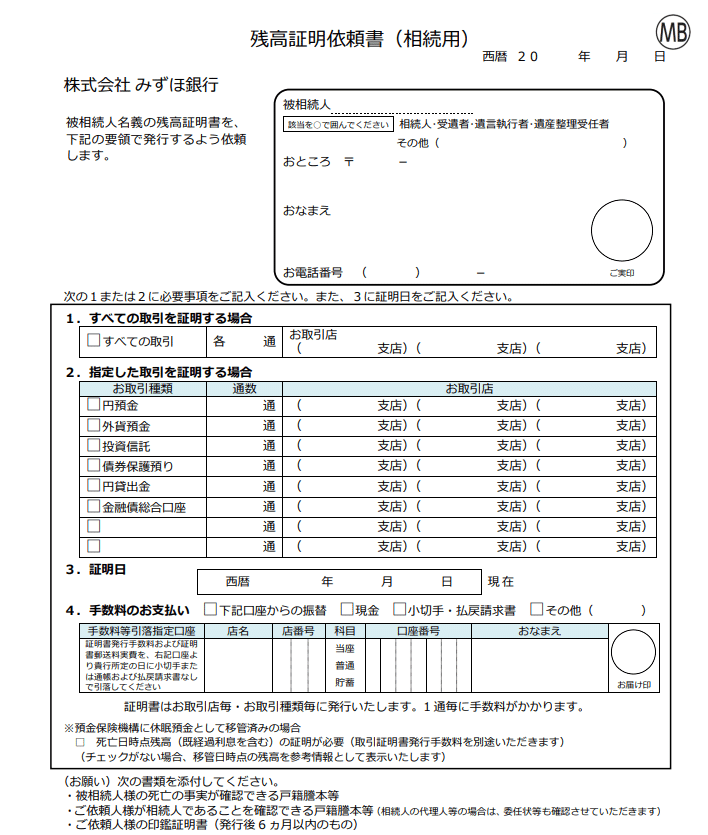

残高証明は、誰が取れる?

では、残高証明は誰が取れるのか?

ですが、原則「相続人」になります。

銀行で依頼する場合は、

依頼書が必要となります。

以下にみずほ銀行のサンプルを

紹介しています。

残高証明書をもらう時の必要書類

次は、残高証明書発行時の

必要書類を紹介します。

主には、以下の資料の提出が必要です。

・被相続人が亡くなられたことが確認できる戸籍謄本等

・ご来店者が相続人、遺言執行者、相続財産管理人等相続権利者であることがわかる戸籍謄本・審判書等

・ご来店者の実印および印鑑証明書(発行後6ヵ月以内のもの)

主には、

・亡くなられた方の情報(戸籍謄本等)

・相続人である情報(戸籍謄本等)

・実印と印鑑証明

なお、「法定相続情報一覧図の写し」

でよい事もありますので、

一覧図を作成しておくと

たくさんの謄本を持ち歩く必要がない

ので、お勧めです。

注意点

口座は凍結されます

金融機関が亡くなられた事を知った時点で

預金は凍結されてしまいます。

よって、入金や出金、

公共料金の口座振替も

できなくなります。

よって、公共料金などは

先に変更手続きを行っておかないと

引落不能となってしまいます。

事前に通帳の明細を確認し、

口座引落がないか確認しましょう。

払い戻しはいつから?

一旦凍結された預金は、

遺言や遺産分割により承継者が

決まってから引出が可能です。

なお、遺産分割前での一部払い戻し制度

もありますので、こちらも参照下さい。

まとめ

今回は、相続が発生した場合の

「残高証明書」について紹介しました。

相続税の手続きでお悩みの際は、

スエナガ会計まで、ご相談下さい。